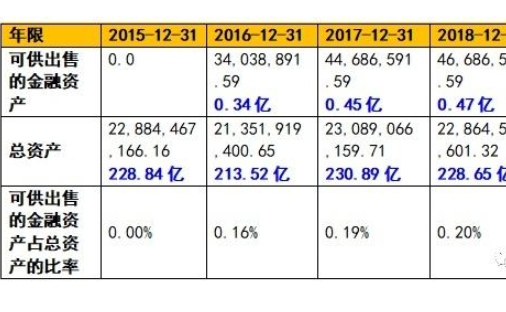

可供出售的金融资产简介

可供出售的金融资产,排除交易性金融资产,抛出持有至到期投资以外的证券债券和证券股票。企业购买可供出售金融资产的目的,是获取利息、股息或增值市值。对于可供出售的金融资产,它们基本上不会得到积极管理。如果企业拟在一年内或超过一年的商业周期内,将可供出售金融资产出售,则归类为短期投资;如果企业不打算在一年内或超过一年的商业周期内,将可供出售的金融资产出售,将其归类为长期投资。

会计核算:

“可供出售金融资产”的会计处理:

1、日常会计科目

明细核算可供出售金融资产的种类或品种。

2.可供出售金融资产的主要会计处理

类似于以公允价值计量且其变动计入当期损益的金融资产的会计处理,但也存在差异。具体而言:应以公允价值计量完成初始确认,但对于可供出售金融资产,相关交易成本应计入初始入账金额;应按公允价值计量资产负债表日,但对于可供出售金融资产,公允价值的变动不计入当期损益,通常应计入其他综合收益。

注意事项:

企业在核算可供出售金融资产时还应注意以下几个方面:

1.已达到付息期但尚未收回的债券利息或已宣告但尚未分配的现金股利,计入企业为取得可供出售金融资产而支付的价款,应单独确认为应收项目。

可供出售金融资产,在持有期间,获得的现金股利或者利息,应计入投资收益。按公允价值计量资产负债表日,公允价值变动,也将计入其他综合收益。

2.可供出售金融资产的减值损失计入当期损益;可供出售金融资产为外币,汇兑差额也应计入。采用实际利率法计算,利息计入当期损益;投资于可出售权益工具产生的现金股利,应在被投资方宣布股利时计入当期损益。

3.处置可供出售金融资产时,将该金融资产账面价值与取得的价款之差计入投资损益;同时,直接计入所有者权益的公允价值变动累计额的处置部分,转出所对应的金额,计入投资损益。

可供出售金融资产与长期股权投资两两互换,会计处理:

1.由于追加投资,将其转换为权益法核算的长期股权投资:当追加投资的基础是原持有的可供出售金融资产的股权,形成对被投资方有重大影响或实行共同控制的长期股权投资时,公允价值计量转换为权益法核算。长期股权投资的初始成本=原始可供出售金融资产的公允价值+新投资成本。计入权益法计算的当期投资收益有转换日可供出售金融资产的公允价值与账面价值之间的差额、原计入其他综合收益的累计公允价值的变动。

2.由于追加投资,可供出售金融资产转换为长期股权投资,采用成本法核算:由于追加投资,可供出售金融资产的股权转换为长期股权投资,采用成本法核算。

3.因处置投资,将权益法核算的长期股权投资转换为可供出售金融资产:因处置部分股权投资,失去对被投资方的共同控制或重大影响时,将剩余的股权投资转换为可供出售金融资产,再将权益法核算转换为公允价值计量。剩余投资的公允价值和账面价值与原股权投资按照权益法确认的其他综合收益的差额,在权益法终止时计入当期投资收益。

4.由于投资处置,成本法核算的长期股权投资转换为可供出售金融资产:如果投资者因处置部分股权投资而失去对被投资方的控制,不能对被投资方行使共同控制或产生重大影响,剩余的股权应转换为可供出售金融资产,然后将成本法核算转换为公允价值计量。转换日剩余股权的公允价值与账面价值之间的差额计入投资收益。

可供出售金融资产减值损失的计量

1.发生减值时,即使该金融资产未终止确认,转出原计入所有者权益的公允价值减少所导致的累计损失,计入当期损益。可供出售金融资产初始取得成本扣除已收回本金和摊余金额、当期公允价值和已计入损益的减值损失后的余额等于转出的累计损失。

发生减值时,权益工具投资或衍生金融资产的账面价值与类似金融资产的未来现金流量按照当前收益率市场折现后的现值之间的差额,确认为减值损失,计入当期损益。与权益工具挂钩并通过交付权益工具进行结算的衍生金融资产,发生减值的,应当采用类似方法确认减值损失。

2.对于已确认减值损失的,如果在后续会计期间其公允价值有所增加,且客观上与原减值损失确认后发生的事项相关,则原已确认的减值损失应当转回,计入当期损益。

3.投资可供出售权益工具发生的减值损失,不得通过损益转回。此外,对公允价值未经活跃市场报价无法可靠计量的权益工具的投资,或与权益工具挂钩并通过交付权益工具结算的衍生金融资产的减值损失,不得转回。

关键词: 可供出售的金融资产会计核算 可供出售的金融资产注意事项 可供出售的金融资产简介 可供出售金融资产减值损失的计量

营业执照公示信息

营业执照公示信息